在资本疯狂加持后,社区团购的问题开始显现。

在今年7月,早期的社区团购参与者同程生活、食享会先后倒下。前者因经营不善,公司决定申请破产,后者被传出总部人去楼空、员工工资被拖欠等消息。

去年则是另一番景象。

疫情期间,食享会覆盖武汉2000多个小区,单量也成倍增长。在更早的2018年,食享会称已布局了长三角为主、覆盖全国的50多个城市,拥有团长近2万人。在拿到腾讯投资的2019年10月,当时食享会宣布80%的覆盖城市已经持续保持了盈利。

而同程生活作为起步最早的社区团购企业之一,先后融资8轮、估值10亿美元,从众多小平台中拼杀出来,一度基本盘稳固,CEO何鹏宇曾在公开信所说,仅用了一年半左右,“同程生活已实现前端履约打平,进入良性发展阶段”。

从资本追捧到洗牌倒闭,只隔短短几年时间。为什么会出现这种状况?

01 真风口还是假风口?

2020年,除了在线教育,你很难找到一个行业像社区团购这么火热。

凭借价格平民、方便快捷抢占消费者心智,社区团购的市场呈现倍数增长之势。巨头们在社区团购这件事上,仗打得异常激烈。美团将美团优选作为一级战略项目,拼多多All In多多买菜,滴滴推出橙心优选,阿里、腾讯、快手也都在参战。

这么多巨头挤在一起抢地盘的情形,还是上一次的共享单车大战。社区团购太火了,以至于好像你没听过这词,就会被时代抛弃了一样。

有统计显示,2020年社区团领域公开融资事件60余起,融资金额高达559亿元,社区团购公司估值也水涨船高。

雷军说过,“站在风口上,猪也能飞起来”。但关键问题是,社区团购是一个风口吗?

什么是风口效应?通俗来讲就是市场对提供的商品或服务有极大极迫切的需求,只要有商家提供,消费者就能买爆。

我们先看看社区团购的几个卖点:熟人经济、方便快捷、低价优势和低履约成本。

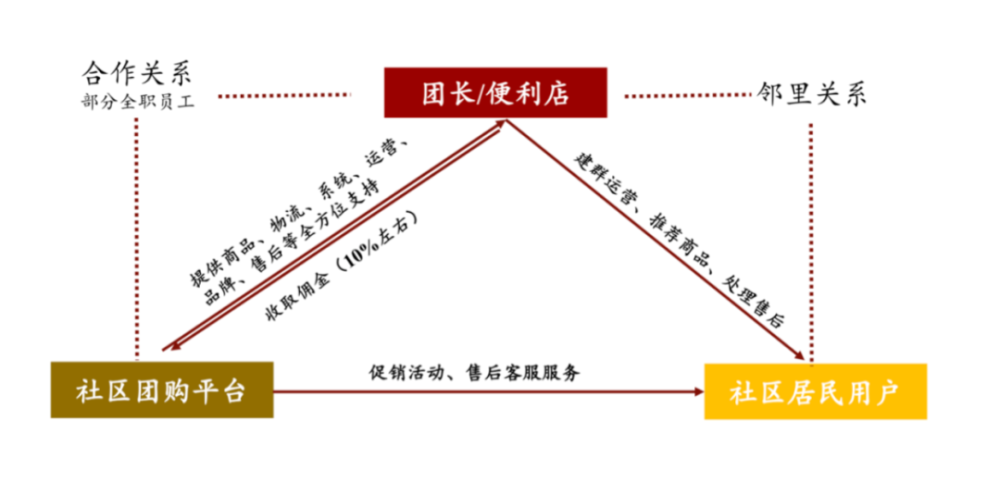

团长是社区团购模式中很重要的环节人物。一般的团长都是由社区内部的业主或者便利店店主担任,与社区民众的熟识度、信任度相对较高,社区居民通过团长与商品链接,与传统电商相比,更加多了一份真诚和信任。

这本质是熟人经济。

可熟人经济有个逃不过的“薛定谔之问”,即如果一个人和你的交往中50%以上是他向你卖东西,这个人还算熟人?我们能成为熟人、朋友,不恰恰是因为经济纠葛少么?既然人们早就屏蔽了朋友圈里的微商,见到微信群里带货的就不胜其烦,那么没理由怀疑团长早晚也会走到这一步。

然后说方便快捷,就是省去了去超市、菜市场的一公里路。

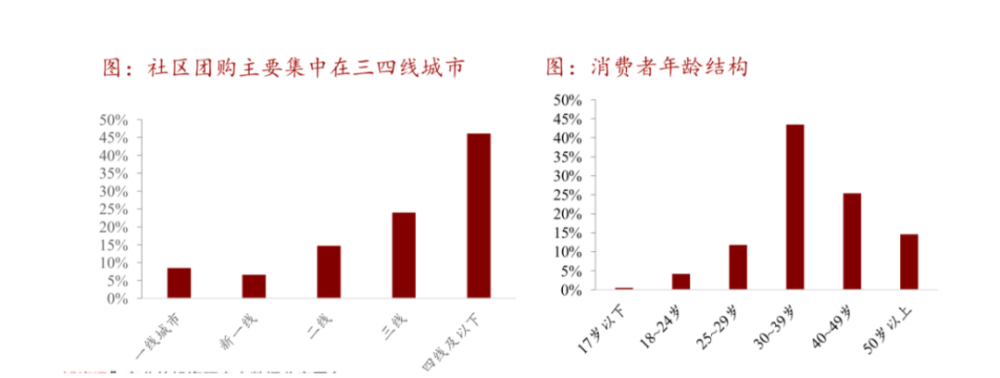

和之前的互联网大战相比,这轮社区团购大战的战场主要在三四线以下城市甚至在乡镇,这部分人群生活压力小,有着比一二线城市人群更多的时间可以消耗。一旦疫情过去,他们又会把菜市场当做社交场所。

最后是价格优势,所谓“一分钱买菜”。在支持者看来,这种模式节省了履约成本。首先他们不用像超市、菜场一样支付优质地段的租金,其次因为实行第一天APP上下单,根据订单进货,第二天领取的预订制,减少了损耗。

租金确实省了,但团长多了。超市确实地租贵,但超市不仅卖菜,卖菜只是引流作用,追求的是整体坪效。菜市场的摊位费并没有那么高。

归结起来,就一句话,社区团购还不够能打。

02 生鲜新零售不是一门好做的生意

没有好风口,我精耕细作,会不会成功?

生鲜新零售精耕细作几年了,一个真正的巨头也没跑出来。归根究底,生鲜零售不是一门好做的生意。

这源于生鲜产业在产品、流通、生产环节的特殊性。

首先是损耗问题,果蔬从采摘到食用,普遍常温保质期在一周左右,苹果、土豆这种略长,青菜、葡萄则更短。除了可见的变质之外,水分、营养的流失发生的更早。肉禽、水产更不用提,很多只能现杀现销,或者直接活体出售。

保质期短在零售端制造了一个“反规模效应”,商家规模越大,一旦两三天内卖不出去,损失越大。欧美国家没有煎炒的饮食习惯,又有罐头传统,这个问题并不严重。中国老百姓买菜都讲究新鲜,一两天就买一趟,一次买一两顿,商家每天都有不能出清的风险。

损耗不仅发生在零售端,而且发生在整个流通环节。

我国农产品流通环节层级众多、技术落后、运营不规范。从产户到零售终端,需要经过农产品经纪人、产地批发商、一二级中间商、销地一二级批发商(批发市场)等多级节点。节点与节点之间冷藏流通率只有30%,并且一直未能形成专业的管理和规范。这就导致损耗率高居不下,果蔬腐损率高达15%,水产10%,肉禽8%。

链条长,损耗高,价格便层层加码,留给零售的利润少,更加难以做大。

流通环节的弊病,根源又在生产上。

种植/养殖受气候、土地等自然条件影响大,地域与地域之间产量不平衡,季节与季节之间也不平衡。

以蔬菜为例,从气候上,我国蔬菜种植分为东北温带区、黄淮海与环渤海暖温区、西北温带干旱及青藏高寒区、长江流域亚热带多雨区、华南热带多雨区五个区域。要供应全国14亿老百姓一年四季的菜篮子,区域、省市之间的调配不可避免。

从生产过程看,生鲜种植/养殖和口粮种植不同,更和制造业不同,机械化程度低、劳动强度大。进而导致生产规模小,产业化程度低。无论是传统地植,还是大棚等设施生产,依然是一个个家庭户为主。零售分散,生产也分散,分销制将两端连接在一起,实现全国、区域、省、市之间的调配流通,看似落后,也是市场使然。

这些所有的特性,反应在零售端上,就是销售和消费模式的根深蒂固。与早已被电商制霸的百货零售相比,我国生鲜零售的主要渠道,依然是农贸市场里的小摊贩和社区夫妻店,2017年,它们占据市场份额的57.1%,超市占38.5%,电商不足5%。任你风起云涌,我只“从前慢”。

对消费者个人来说,买菜是件太日常的小事。在人口结构、居住环境、生活方式没有大变化的情况下,习惯很难改变。只有将供应链效率提高,成本降低到可以给消费者让利的程度,需求端才有扭转的机会。

有两个路线,一是通过产地直采、自建物流网络来减少流通环节,另一个是通过冷库、冷藏车、温控设备的广泛应用,减低损耗。然而,供应链改革,从来是重资产、长周期的投入,也就是说,要承受长时间的亏损和现金净流出。

即便没有巨头的低价竞争,这里也不是中小玩家的游戏。

03 巨头们为什么还要下场?

巨头们太需要新的风口了。

互联网是典型的规模经济,规模、流量大,不仅成本低、利润高,在流量的基础上,还能玩更多的花样,赚更大的钱。

以阿里巴巴为例,最早只是淘宝卖卖货收收服务费,用户多了就搭建起了支付平台,支付宝用户多了,就能搞起金融。然而不管怎样芝麻开花节节升高,根始终在零售这儿。零售,是最原始最有效的蓄水池。

蓄水池再大,也有满的一天。

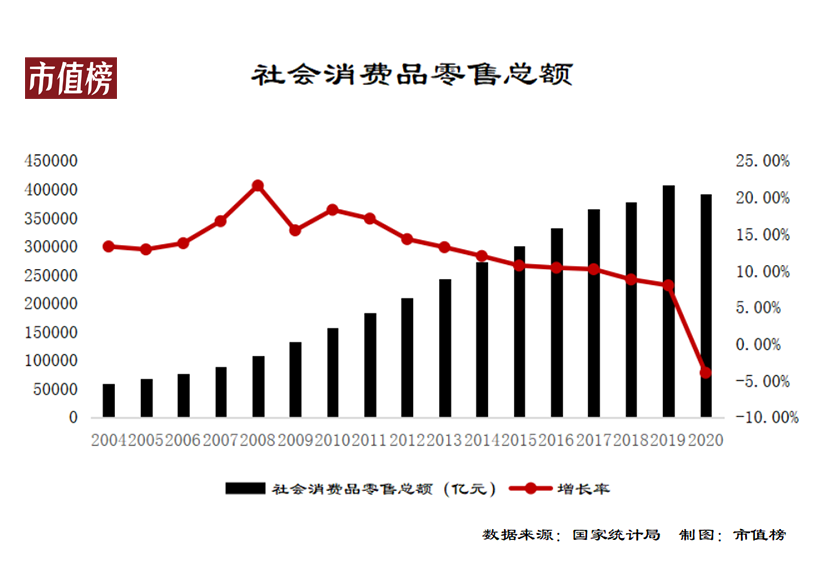

2010年以前,我国社会消费品零售总额增长率一直处于上升趋势,从2004年13.3%一直到2010年18.3%,从此之后开始下降,到2009年只有8%。2015年国家统计局开始公布网络零售数据,当年增长率33.3%,到2009年只有16.5%。

2009年以前,阿里巴巴GMV每年翻倍增长,2009年增长率108.38%,此后持续下降,到2019年只有18.82%。这个数据和全国网络零售增长率接近,零售行业已经进入稳定期。

然而商业竞争没有永远的稳定,随时都会有挑战者和颠覆者出现,拼多多、头条系的崛起就是明证。

其他平台也一样,美团的外卖、腾讯的游戏和社交、和阿里竞争多年的京东。现有成熟的互联网业态,都已经从增量时代进入了存量时代。

2016年10月,马云在云栖大会上提出“新零售”,表示十年以后,纯电商会很艰难,线下零售也会很艰难,所以新零售实际上要把线上线下物流整合一起思考,以后的零售不是思考学会怎么卖东西,而是学会怎么服务好你的客户。

技术赋能,线上线下融合,从业态上解释了新零售。然而技术赋能改善的是成本效率,带来的增长有限。线上投资线下,整个蛋糕并没有做大,因为全社会零售总额增长在下降。这些都没有触到新零售的本质。

新零售,一言以蔽之,寻找新的增长点。放眼望去,剩下的增量市场只有两个,一个是下沉市场,四五线城市、十八线小县城、农村;另一个,就是生鲜市场。

有了移动互联网和物流网络打底,下沉市场发展很顺利,几乎就是把几年前的打法和扩张过程重复了一遍。然而越容易的市场竞争越激烈,利润越低,拼多多的半路杀出更让人措手不及。而生鲜市场难度系数固然高,一旦取得优势地位,护城河也很高。

因此,早在社区团购爆发之前,生鲜市场就已硝烟弥漫。

2015年京东入股永辉超市,2016年,每日优鲜APP上线,2017年,盒马鲜生、叮咚买菜成立,2021年,拼多多、快手将直播间开到了田间地头。前置仓、店仓一体、生鲜电商、农产品直播带货、网红菜市场,再加上社区团购,在卖菜这门生意上,简直是八仙过海,各显神通。

在这所有的模式里,社区团购有什么特别的优势吗?事实上,2018年兴盛优选、同程生活、十荟团就开始摸索社区团购,当时巨头们根本没看上。直到2020年疫情爆发,人们出行被限制,才让这个模式有了那么点风口的意思。

疫情过去,人们的报复性出行还会对上门生意带来反噬。巨头们只是把社区团购当做一个进入生鲜市场的踏板而已,而且他们不介意这种踏板更多一些。

这就是有钱和没钱的区别,没钱人才选择,有钱人全都要。一把撒出去,总有一两个成功的。看不清这一点,以为社区团购真有制胜的法宝扑进去的,只能成为巨头的炮灰。

作者|田宇

编辑|赵元

环球产经网

环球产经网