一提到快递,首先想到的是顺丰控股,其次是申通、圆通、百世、韵达股份(002120.SZ)、中通、宅急送、汇通、天天等等。但是,今年以来,曾经辉煌的顺丰控股却陷入了业绩下滑的境地。

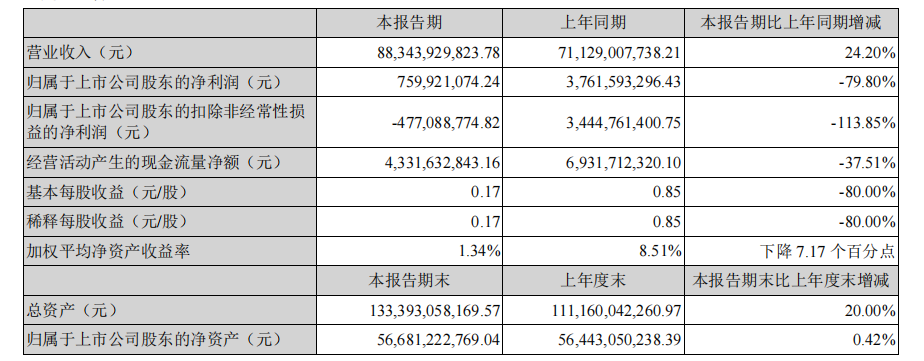

8月22日晚,顺丰控股(002352.SZ)发布2021年半年报,报告期内,公司实现营业收入883.44亿元,同比增长24.20%;归母净利润7.60亿元,同比下降79.80%。

但是如果“扣除非经常性损益”之后,顺丰控股2021年上半年的归母净利润为亏损4.77亿元,这是顺丰控股2017年借壳上市以来,公司半年报首次出现“扣非”归母净利润亏损。

不过,比起2021年一季报亏损11.34亿元的“扣非”归母净利润,顺丰控股的亏损已经开始收窄。

问题是,顺丰控股到底怎么了?未来还能不能翻身?

靠物业资产“扭亏为盈”

2021年是顺丰控股的承前启后关键年,在半年报中,顺丰控股表示,公司上半年实现速运物流业务量51.3亿票,在去年同期受益于防疫紧急寄递需求爆发的业务量高基数下,仍实现同比增长40.4%,两年平均增长59.5%,高于行业的两年平均33.4%的增速。

按分部报告看,2021年上半年,顺丰控股实现利润总额10.93亿元,其中速运分部实现利润总额15.14亿元,较2020年同期下滑。对此,顺丰控股的解释是“一方面因整体网络资源集中于今年加大投入导致成本增长过快,另一方面因定价相对偏低的经济快递产品业务占比提升过快导致毛利承压;快运分部亏损总额为 5.08 亿元,主要为公司推进四网融通、加速快运网络建设、加密干支线运力以提升陆运时效所致。”

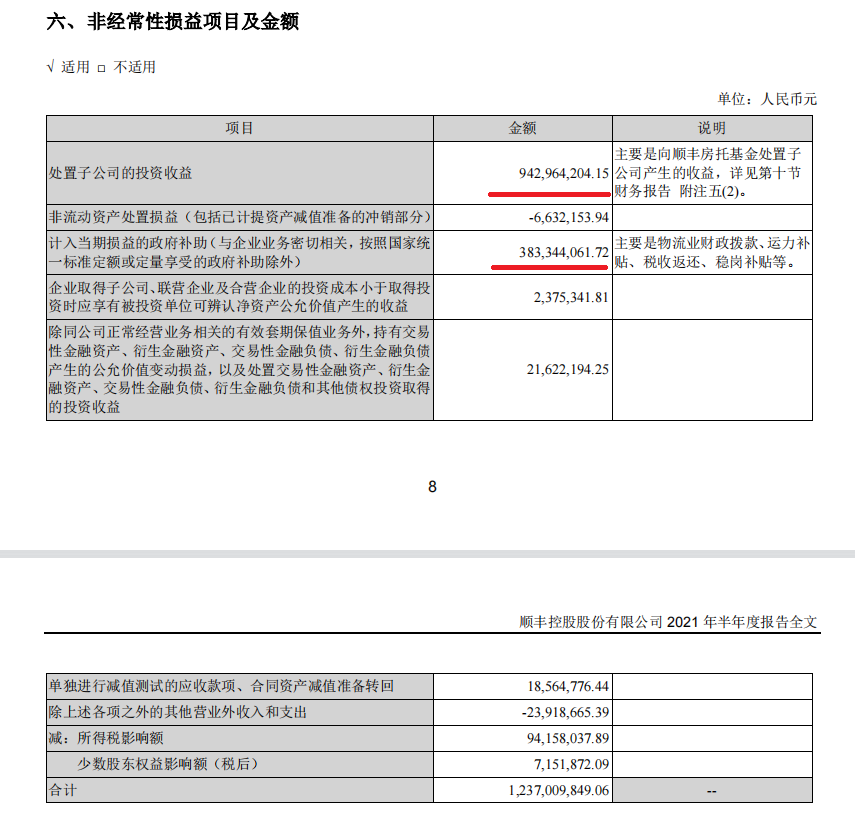

实际上,之所以能够实现今年上半年归母净利润为正,顺丰控股靠的却是“非经常性损益”。

顺丰控股2021年半年报显示,其“非经常性损益”合计达到12.37亿元,其中“处置子公司的投资收益”为9.43亿元,主要是“公司将位于佛山、芜湖、香港的三项物业资产的权益转让至顺丰房地产投资信托基金的处置收益。”另外,还有计入当期损益的政府补助为3.83亿元。

被转让的这三项物业资产是顺丰控股今年上半年能够“扭亏为盈”的关键,按照公司公告显示,顺丰房托(02191.HK)管理人与德意志信托(香港)有限公司签署信托契约,并以顺丰梦控股持有的佛山桂城丰泰产业园、芜湖丰泰产业园以及位于香港青衣的亚洲物流中心(顺丰大厦)(以下统称“三项物业资产”)为底层资产,设立了顺丰房托基金。其中顺丰控股购买了顺丰房托基金 35%的基金份额,顺丰房托基金成为其的联营公司。

2021年5月13日,顺丰控股将分别持有三项物业资产的三家全资子公司(佛山市润众工业投资有限公司、芜湖市丰泰电商产业园管理有限公司及固特发展有限公司)转让给了顺丰房托基金的下属子公司,顺丰控股因此而丧失了三家子公司的控制权,不再将其纳入合并报表范围。本次权益转让的交易对价约为港币29.08 亿元(折合人民币约 24.24 亿元),顺丰控股由此而确认投资收益约港币10.83亿元(折合人民币约8.96亿元)。

2021年5月17日,顺丰房托基金在香港联交所主板上市,证券代码为“2191.HK”,证券简称为“顺丰房托”。

靠时令生鲜二季度“翻身”

2021年上半年,顺丰控股实现归母净利润7.60 亿元,同比下滑79.80%,其中第一季度归母净利润为-9.89 亿元,第二季度归母净利润为17.49亿元;实现“扣非”归母净利润-4.77 亿元,同比下滑113.85%,其中第一季度扣非后归母净利润为-11.34亿元,第二季度扣非后归母净利润为6.57亿元。

安信证券认为,顺丰控股今年上半年扣非业绩出现亏损主要是当前仍处在资源高投入期(如自动化设备、人力、中转场地以及车辆等),高投入后由于产能利用率仍需爬坡,公司短期成本端承压。同时,公司四网融通项目仍处在初期,实现资源融通互补,网络效益改善仍需时日。

华创证券认为,顺丰控股今年上半年业绩承压因素中:“其一是新业务及网络资源投入导致成本阶段性承压,但该等投入有助于公司夯实运营底盘、提升处理产能,同时我们观察公司公告将持续审视各业务线的资源投放,加强四网融通模式的推进(速运、快运、仓网及加盟网的场地、线路等资源整合优化),并持续开展中转场自动化设备升级改造,资源利用率、营运效能等环比稳步回升。“我们预计伴随业务量的增长带动固定资产成本摊薄,规模效应有所体现。”

其二,华创证券认为是顺丰控股的产品结构因素,即经济型快递产品增长较快,因该部分产品定价偏低,一定程度影响整体毛利率水平。“我们预计随着此后时效快递业务持续回升,以及经济型快递产品更好的分层,该项结构性因素也将得以缓和。”

既然一季度亏损那么多,顺丰控股今年二季度靠什么能“扭亏为盈”呢?

2021年一季度。顺丰控股的时效件产品需求增速放缓,利润承压;二季度在时令生鲜寄递需求的助推下,顺丰控股的时效件业务量开始环比回升,带动公司产品整体盈利能力修复。

国信证券认为,顺丰控股今年二季度盈利实现扭亏为盈主要受益于三方面:

其一,二季度是生鲜旺季,公司盈利能力最强的时效快递业务的收入增速环比估计明显回升(一季度约1%),考虑到去年基数和下半年电商旺季的影响,我们认为下半年时效快递业务增速有望继续逐步恢复;

其二,去年四季度以及今年一季度产能短期投放力度较大,伴随二季度业务量业务量的增长带动产能利用率的提升,规模效应开始体现,固定成本被摊薄;

其三,公司继续加强成本精细化管控。”

靠什么去支撑未来

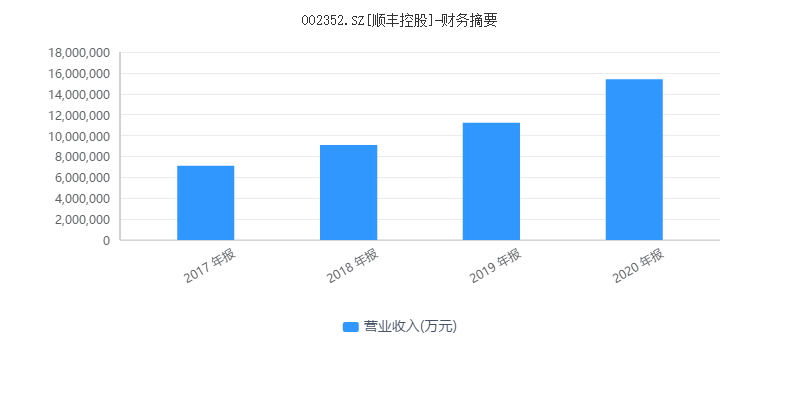

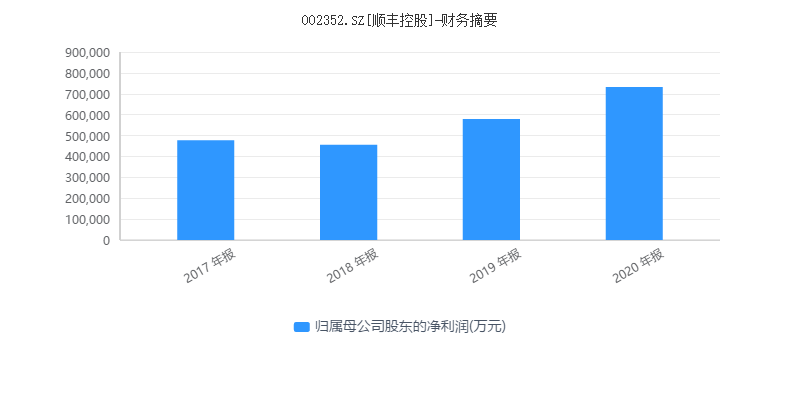

资料显示,顺丰控股是国内最大的综合物流服务商、全球第四大快递公司,2017年2月24日,公司证券简称由“鼎泰新材”变更为“顺丰控股”,这也意味着顺丰借壳鼎泰新材上市A股终于完成形式上最后一步。

上市以来,顺丰控股将营业收入从2017年的710.94亿元做到了2020年的1539.87亿元,CAGR(复合年增长率)为29.385%;归母净利润从2017年的47.71亿元做到了2020年的73.26亿元,CAGR(复合年增长率)为15.37%。

由此可见,顺丰控股过去几年的归母净利润复合年增长率是远远不如营业收入的,说明该公司只追求了规模增长,而没有过多关注利润的增长。

2021年6月28日,中国邮政宣布将全面提速,共覆盖全国1000多个城市,在全国多省市地区实现运邮次日达。

该消息对于顺丰控股来说,是一个不小的刺激,意味着其最大的对手也开始“提速”。

那么,在竞争激烈的快递物流行业中,顺丰控股未来依靠什么能够维持住业绩的增长,以及二级市场的股价呢?

自2020年4季度以来,顺丰控股开始实施“四网融通战略”,浙商证券预计提质增效成果将于下半年稳步显现。“根据公司四网融通战略的底层逻辑,我们认为资源复用带来的提质增效将以三种方式推演:

1、场站融通推动大件快递与快运业务分拣资源共享,提升分拣效率;

2、线路融通一方面将部分大件快递与快运进行整合装车,提升单车装载率加强规模效应,另一方面使得快运运输利用快递大网资源提升时效、增强相较快运同行的竞争优势;

3、中长期深度推广上仓下配,大幅压缩头程揽收时间,提升整体仓配时效。

今年伊始,顺丰控股曾一度上涨至2月18日的124.70元,但是从那之后,顺丰控股就一路下跌,最低跌至7月28日的54.39元。从最高价到最低价,顺丰控股短短不到6个月的时间里,股价跌幅达到56.38%。

8月22日,顺丰控股的股价为58.06元,总市值为2645亿元,但是其今年2月的时候,总市值一度达到5682亿元,6个月时间里,市值整整蒸发了3037亿元。

即使是如今2645亿元的市值,对应半年7.6亿的净利润来说,都已经显得估值很高很高了。

对于顺丰控股来说,“四网融通战略”何时能够见效,业绩何时能够回升,股价何时能够反弹,都是其投资者关心的问题,正如一位较“小谭同学啊”的投资者在股吧中的留言一样,“对于明天来说有种不祥的预感……”

文丨一号公司,作者丨高山

环球产经网

环球产经网