“过去这两三个月,我们夜以继日、想方设法地解决问题。”在2022年新年致辞中,奥园集团董事会主席郭梓文写道。

半个多月后,这种努力化为了泡影,奥园“躺平”了。

1月19日,中国奥园公告称,不会支付2022年1月票据的余下本金及最后一期利息,及30天宽限期满后的2023年票据及2024年票据项下最新一期利息。

这笔总额大约10.86亿美元(约69亿元)的债务,成了压垮这家千亿房企的最后一根稻草。

“肯定是奥园在海外和国内都没有足够的钱,或者无法从国内向外汇部门换汇导致不能支付该债务。”汇生国际融资总裁黄立冲对《凤凰WEEKLY地产》表示。

“其实在这次之前,奥园曾多次自救,现在看来结果并不好。”诸葛找房数据研究中心高级分析师陈霄认为,奥园直接自曝债务违约的行为,表明公司面临的现状确实不容乐观,并且仍然想要保留目前资金,通过引入战投来解决当前的困境。

为此,奥园表示,已特别委聘独立财务顾问专家对集团的营运情况进行深入的尽职调查,以评估集团目前的流动性及现金流情况,目的是“为制定最佳重组方案提供基础”。

2021年,奥园录得未经审核合同销售金额1210.3亿元,同比下跌9%,仅完成年度目标的80.7%。

最后一根稻草

去年11月下旬,一笔关于中国奥园6600万元人民币信托贷款违约的消息传出,该违约与申万菱信资产-惠聚2号集合资产管理计划有关。

随后的11月22日奥园发了一份公告,称已聘请钟港资本评估债务状况。

钟港资本是有名的“债务专家”,华夏幸福、蓝光发展等在出现债务危机或流动性问题后,均聘请过钟港资本作为财务顾问。

这一行为曾引发市场担忧,投资者担心奥园此举是做好了境外债谈判甚至违约的准备。

这样的担心在市场弥漫。

随后就有消息称,郭梓文、郭梓宁两兄弟在四处奔走,境内债由郭梓宁带队谈判,境外美元债则由主席郭梓文领头。

其间,截至2021年11月29日,奥园三笔境内债展期获通过,涉及金额约15亿元。

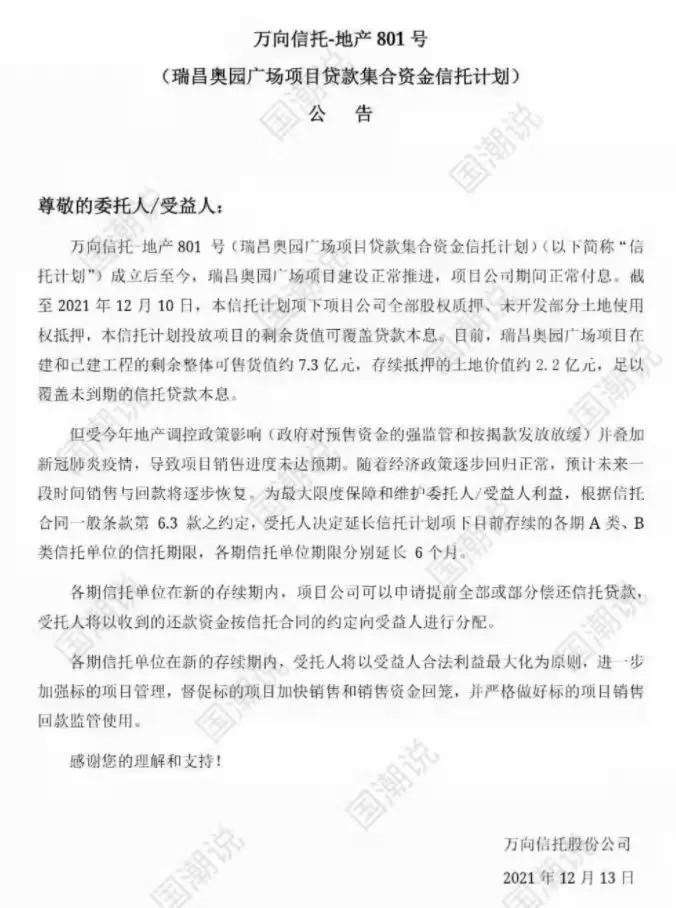

12月中旬,万向信托一份产品展期公告在社交媒体流出。这家公司是浙江省内5家信托公司中唯一一家由民营控股的信托公司,2012年成立,截至2020年,信托规模超千亿,其中房地产信托资金占比达到58.10%。

根据公告,旗下“万向信托-地产801号”(瑞昌奥园广场项目贷款集合资金信托计划)展期6个月。该信托产品规模3亿,奥园集团提供连带责任担保。

这条公告并没有在官网显示,万向信托称,只有投资者才能查询。随后,奥园对《凤凰WEEKLY地产》确认了这条信息的真实性。

这些是奥园努力过的证明。

然而,并不是所有的努力都会有结果,现阶段大家的日子都不会太好过。

“大部分信托(都)在逃离房地产。”一名信托从业人员对《凤凰WEEKLY地产》透露,其所在公司今年的地产业务大幅度收缩,“准入门槛更高了,要求更加苛刻。”

“具体只做央企,民企只做三家,其他的通通不做,而这三家是不需要信托资金的。所以最终的结果就是,不做(民企)。”上述从业者说。

更多的压力来自美元债,也就是此次奥园宣布“还不起”的债务。

据企业预警通数据,中国奥园仍存续有8只美元债,票面利率介于5.38%-7.95%之间,涉及金额约22亿美元。

黄立冲表示,奥园目前将面临的是全面美元和港元债务违约,也就是其债权人有权要求其立刻偿还全部的港元和美元债务。“从上市平台来说,未来除了来自大股东或者资产变卖的资金,奥园不太可能从资本市场获得任何融资了,除非有白武士愿意出手挽救,但是估计没有那么快,这件事情要像恒大那样逐步发展。”

截至2021年6月底,奥园总负债2628.64亿元,同比增加2.42%;其中,有息负债1113亿元,较年初的1148亿元相比下降3%,包括银行及其他借款约802.05亿元,优先票据及公司债券约311.06亿元。

下一站

奥园最新的表态是,正在制定海外重组方案,以及考虑出售资产和引入战投。

2021年11月初,中国奥园就寻求处置资产,但最终值钱的物业资产奥园健康目前仍未卖出去。随后的11月中旬,奥园以亏损约1.77亿港元的代价,出售了位于香港的一处物业,收回9亿港元。

标普就在2021年12月的一份报告中指出,奥园出售物业管理业务和其他项目的进展“缓慢”,公司能否避过违约,视乎其另类集资活动,如出售资产计划,以及与债权人就偿债展期的谈判结果。

据媒体报道,奥园正在处置的境外资产中已有约4至5个项目在洽谈买家,预计交易金额在30亿元左右。

去年12月中旬,奥园方面对《凤凰WEEKLY地产》证实,确实在考虑出售海外资产。

不过,奥园在1月19日的公告中表示,由于“市场持续低迷,打击消费者信心,令本集团难以按合理条款变现存货及出售资产”。

奥园表示,集团将继续保持与潜在战略投资者及买家的初步磋商,但截至该公告日尚未与任何潜在投资者或买家订立任何具法律约束力的协议。

当前,奥园正寄希望于境外债务重组。

据悉,奥园目前已经完成债务、资产和业务的大部分尽职调查工作,也就潜在重组方案框架进行了多轮讨论,接下来将制定重组初步方案,并与主要债权人进行反复沟通优化方案,最终落地实施。

不过,在黄立冲看来,短时间内重组方案很难获得通过,原因是一般不让大股东遭受重大损失和让债权人遭受重大损失的的重组方案是很难成功的。

“现在地产公司的问题都不是暂时的流动性困难,而是高杠杆遭遇资产价格下行、成交萎缩导致的估值下跌,从而资不抵债。”他分析。

此前,奥园多次强调其土储丰富,尤其是城市更新项目。据2021年半年报披露,奥园拥有70多个旧改项目,货值超7500亿元,其中99%位于大湾区。据悉,这批项目预计毛利润率35%至40%,净利润率15%至20%。

但风险也显而易见。陈霄表示,基于城市更新项目资金沉淀大以及回报周期长的属性,在资产转让的时候也会面临困难。

“城市更新项目对奥园而言不是其救命稻草。”黄立冲表示,城市更新项目多,与地方财政关联很紧密,这或许也是间接导致奥园的危机的一个重要因素。

据媒体报道,今年1月,广东省政府召集多家房企开会,与会房企中就包括奥园。据悉,此次会议相当于政府为几家国企央企收并购出险房企项目“牵线搭桥”。

这或许会为奥园带来新的转机。

“奥园大概率会积极寻求买家,进行债务重组事宜,但是截至当前仍没有实质性的进展,若是不能实现债务重组,那等待奥园的或只有被迫走向破产。”陈霄说。

环球产经网

环球产经网