文|恒心

来源|博望财经

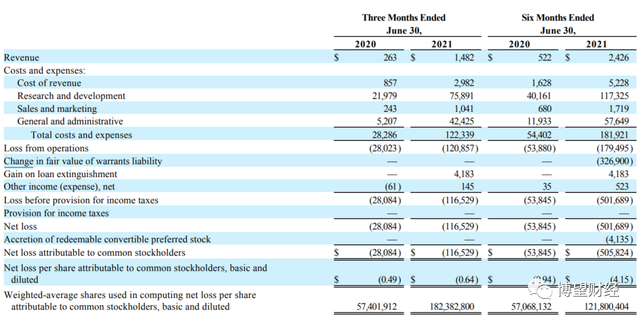

8月6日晚间,被誉为“自动驾驶第一股”的图森未来控股有限公司(图森未来,TSP.NASDAQ)发布了2021年第二季度财务报告。财报显示,图森未来当期实现总营收148.2万美元,同比大幅增长463.5%;净亏损为1.17亿美元,同比大幅扩大316.6%,远超上年同期的2808.4万美元;运营亏损1.21亿美元,同比扩大331.8%。

数据来源:图森未来2021年第二季度财报。

数据来源:图森未来2021年第二季度财报。

值得一提的是,2021年上半年,图森未来累计实现营业收入242.6万美元,同比大幅增长364.8%。对此,图森未来解释称,“主要由于自营车队与合作伙伴车队的商业利用率显著提升。”

但图森未来盈利能力却每况愈下,持续处于巨额亏损状态。

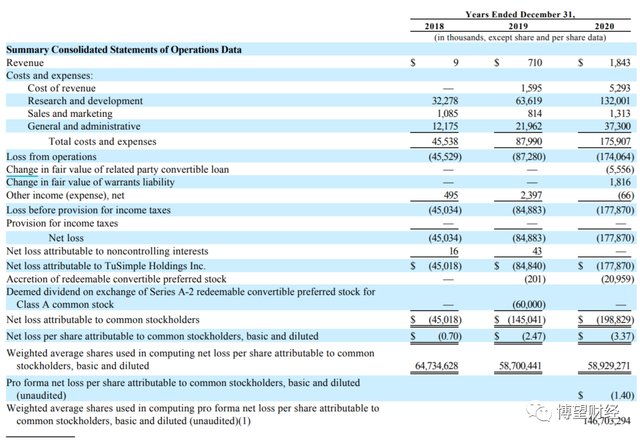

据此前4月中旬披露的招股说明书显示,2018~2020年,图森未来实现营业收入分别为9000美元、71万美元和184.3万美元;但净亏损分别为4503万美元、8488.3万美元和1.77亿美元,亏损幅度逐年扩大。

数据来源:图森未来招股说明书。

数据来源:图森未来招股说明书。

此时会有不少读者心存疑惑,为何图森未来2021年第二季度在营收增长近3倍的情况下非但没有实现利润,反而亏损幅度进一步扩大呢?

答案其实很简单,主要源于图森未来总成本及开支大幅成数倍增长所致。

身处逐渐火热的无人驾驶货运市场,图森未来可谓备受资本青睐,其成立以来先后获得11轮融资、融资总额超18亿美元,投资方更是包括了英伟达、微创投、治平资本等明星机构。但同时也在纽约上市没多久就受到欺诈指控的打击,并被做空机构Grizzly Research LLC称为“烟雾和镜子”。

受上述因素影响,图森未来股价上演了“过山车”式大起大落。

图森未来股价自2021年4月15日首次开盘以来,波动式暴涨至2021年6月30日的最高价79.84美元/股,之后持续暴跌至2021年8月11日的最低价30.81美元/股,此后稍有所好转,截至8月12日,股价报收32.46美元/股,图森未来股价暴跌近60%,市值“蒸发”99亿美元。

资料来源:老虎证券。

资料来源:老虎证券。

01

身处火热无人驾驶货运市场,备受资本青睐

据公开市场信息,图森未来成立于2016年,并成功于2021年4月上市,开发了专门为半卡车设计的行业领先的自主技术,这使其能够与世界一流的托运人、承运人、铁路、货运经纪人、车队资产所有者和卡车硬件合作伙伴建立世界第一个自主货运网络,并且正在彻底改变全球约4万亿美元的卡车货运市场。

资料来源:百度百科。

资料来源:百度百科。

要知道,物流行业中,主要运营成本来源于人力成本。

而无人配送不但可以降低一定人力等运营成本,同时还可以提升配送效率。无人驾驶卡车的出现,为干线运输场景、半封闭枢纽场景(港口、物流园区等)打开了更大的想象空间。

资料来源:百度百科。

资料来源:百度百科。

市场前景广阔的无人驾驶货运市场自然也就吸引了不少资本入场。

要想说谁是无人驾驶货运市场的“宠儿”,笔者认为图森未来必属其中一员。

据企查查官网显示,图森未来自成立以来先后获得11轮融资,具体情况如下:

资料来源:企查查官网。

资料来源:企查查官网。

2016年1月,获得由微创投投资的A轮5000万元融资;

2017年4月,获得由Nvidia、微创投及治平资本投资的B轮数千万美元融资;

2017年11月,获得由微创投、治平资本及复合资本投资的C轮5500万美元融资;

2019年2月,获得由微创投投资的D轮9500万美元融资;

2019年9月,获得由鼎晖投资、联合包裹(UPS)及Mando Corporation投资的D+轮1.2亿美元融资;

2020年7月,获得Navistar的战略投资;

2020年9月,获得Traton Group的战略投资;

2020年11月,获得由Traton集团、Navistar、VectoIQ及个人投资者投资的E轮及以后3.5亿美元融资;

2021年1月,获得Werner Enterprises的战略投资;

2021年2月,获得Goodyear Ventures的战略投资;

2021年4月,IPO融资。

由此可见,图森未来自成立以来5年时间累积完成11轮融资,虽多数融资金额尚不明确,但预计总金额超18亿美元。

从股权结构方面来看,图森未来的全资控股股东为北京图森智途科技有限公司,实际控制人为Tusimple (Hong Kong) Limited,间接持有图森未来100%的股权。

资料来源:企查查官网。

资料来源:企查查官网。

目前,无人驾驶货运市场的参与者主要分为四类:第一类就是以图森未来、嬴彻科技等为主的自动驾驶技术初创企业及互联网企业;第二类是以一汽解放、东风等为代表的整车企业;第三类是以满帮等为主的物流运营商;以及第四类是以博世等为代表的零部件供应商。

虽无人驾驶货运市场前景广阔,但竞争可谓异常激烈,细分赛道下的竞争同样不容小觑。

中金公司研究认为,“商业模式方面,物流企业与OEM、无人驾驶系统开发企业三方合作成为大趋势,系统开发商可选择定位物流服务供应商或者无人驾驶软件供应商。”

02

“烧钱”或在所难免

据招股说明书显示,2018年至2020年,图森未来总成本与开支分别为4553.8万美元、8799万美元和1.76亿美元,其中2019年和2020年分别同比大幅增长93.22%和100%。此外,据财报显示,2021年第二季度,图森未来总成本与开支为1.22亿美元,较上年同期的2828.6万美元扩大335.71%。

令人大跌眼镜的是,2018年至2021年第二季度,图森未来总成本与开支分别占同期营业收入的5060倍、124倍、95倍和83倍。

看到这里,图森未来要想盈利恐比登天还难!

对此,相关人士表示,“车队规模、商业化落地推进的同时,相关成本会随之增加。而企业要想取得实质性突破,‘烧钱’肯定在所难免。”

截至2021年第二季度,图森未来在全球拥有约70辆L4级别自动驾驶卡车;累计道路驾驶里程达460万英里,环比增长26%,与2020年同期相比约三倍增长。

进一步细分,2021年第二季度,图森未来营收成本为298.2万美元,较上年同期的85.7万美元增长247.96%;研发开支为7589.1万美元,较上年同期的2197.9万美元增长245.29%;销售与营销成本为104.1万美元,较上年同期的24.3万美元增长328.4%;总务与行政开支为4242.5万美元,较上年同期的520.7万美元增长714.77%。

可想而知,图森未来在营收增长逾4倍的同时,总成本与开支同样大幅增长,对利润造成侵蚀,这也就不难解释其为何亏损,三年累计亏损超3亿美元(折合人民币近20亿元)。

03

曾被指“烟雾和镜子”、“空盒子”

事实上,图森未来在纽约上市没多久就受到欺诈指控的打击。

据做空机构Grizzly Research LLC研究报告称,“研发L4级自动驾驶货车对图森未来而言并不容易。图森未来和美国犹他州的新势力电动车制造商Nikola汽车类似,被指为‘烟雾和镜子’。”此外,该报告还称,“图森未来将美国卡车制造商Navistar称为主要客户,而不是通过所谓的合作赚钱。图森未来和Navistar计划要到2024年才将这种卡车推向市场!”

Grizzly Research LLC还声称图森未来宣布的大量预订数量(5700台)随时可能被取消;事实上,在美国证券交易委员会要求其作出澄清后,图森未来已经取消了收入预测。

Grizzly Research LLC还特意强调了图森未来的其他一些负面影响。具体来说,“该公司声称,自动驾驶卡车制造商在市场上没有独特的地位,唯一区别于竞争对手的因素是‘拥有真正的高清摄像头’”,同时还不忘提醒投资者注意监管方面的不确定性——今年,中国政府收紧了对外国公司上市的限制,更不用说跨行业调查和新规定了。

总之一句话,Grizzly Research LLC表示,“我们的结论是,图森未来只不过是一个精心包装、不负责任地扔给美国投资者的空盒子。我们认为,一旦炒作结束,该股在中短期内将下跌高达50%。”

综合来看,虽然所处的无人驾驶货运市场逐渐火热,市场前景广阔,图森未来也因此备受资本青睐,但竞争可谓异常激烈,细分赛道下的竞争同样不容小觑;同时总成本与开支逐年成倍增长,对利润的侵蚀现象极为明显,最终导致图森未来自2018年以来持续处于亏损状态;叠加在纽约上市没多久就受到欺诈指控的打击,被指“烟雾和镜子”、“空盒子”。但毋庸置疑的是,上述因素短期内不可消除,图森未来今后经营面临较大不确定性。

“烧钱”的图森未来如何实现“造血”或为下一步的关键。

环球产经网

环球产经网