2020年可以说是“植物肉发展元年”。

来自CBNData的数据显示:过去一年,国内针对植物肉赛道的投融资事件多达26例,同比增长500%。在整个食品及保健品赛道占比达10%左右。

整个2020年,人们见证了跨国连锁餐饮及国内龙头餐饮企业对植物基产品的追捧和青睐——肯德基、必胜客、棒约翰(PZZA.US)、星巴克(SUBX.US)、德克士、吉祥馄饨、百草味、喜茶都相继推出植物肉产品;麦德龙、盒马鲜生、苏宁(002024.SZ)、大润发等商超也都开始零售植物肉。我们也曾经报道过另外一个融资故事。

随着国内越来越多的餐饮企业引入植物肉产品,这个被生造出的新市场,距离消费者日常生活更近了。

那么,植物肉是如何从不被重视到全面开花的呢?它在中国又会受到何种对待呢?

盖茨热捧“植物肉第一股”

有着“植物肉第一股”称号的美国生产和销售素食肉类公司——Beyong Meat(BYND.US)功不可没。

2013年,比尔盖茨尝到Beyond Meat 公司研发的人造鸡肉墨西哥卷后认为,口味和真肉没有区别,从此成为植物肉头号重量级粉丝。《泰坦尼克号》导演卡梅隆和主演莱昂纳多等人也都投资了植物肉公司。导演还拍了一部《素食者联盟》,请来施瓦辛格大力宣传素食好处,为植物肉的推广做起了宣传。

2019年5月2日,Beyond Meat登陆资本市场,定价25美元一股,开盘首日涨幅高达163%,创造了21世纪以来纳斯达克的IPO首日最好表现。

随着市场关注度越来越高,公司股价一路上扬。截至2019年7月26日,创下历史新高,接近240美元一股,市值超过140亿美元。

今年6月,全球植物基食品行业LIVEKINDLY Collective集团以中文名“礼的乐活”登陆中国市场;7月13日,澳大利亚植物肉巨头V2 Food宣布进军中国市场;7月14日雀巢公布旗下植物肉品牌嘉植肴已向国内90家企业提供植物基餐食;7月15日Beyond Meat正式登陆京东商城,这也是Beyond Meat在中国的首个电商渠道。

相比于厂商们的热情,国内消费者却对植物肉产品持冷静态度。

Beyond Meat8月5日公布的2021年第二季度财报正说明了这一点。

财报显示,该季度公司营收1.5亿美元,相比去年同期增长31.8%;但净亏损1970万美元,远超去年同期的1000万美元。

因业绩不及市场预期,公司的股价在盘后下跌了4.6%,报116.26美元一股。

Beyond Meat在财报中解释称,亏损增加主要因国外业务费用增长,比如在国外市场增加生产线、营销投资和研发创新投资、提升运营能力以及增加员工数量等。而美国本土零售渠道的销售额有所下降,则因消费者不再需要像去年疫情流行时那样囤货。

从财报来看,Beyond Meat在中国市场砸的钱,并未能带来丰厚回报,反而进一步增加了亏损。

受此影响,作为Beyond Meat原料供应商,双塔食品(002481.SZ)的股价也出现回调,从最高的20.12元每股。截止8月13日报10.99元;总市值136亿距离最高也已跌去超30%。

图片来源东方财富

图片来源东方财富

植物肉还是一门好生意吗?

财经无忌将通过以下三个问题,来逐一分析这个风口上的新市场。

1. 为什么会出现这一品类?

2. 该品类的发展趋势和市场前景如何?

3. 国内植物肉品牌的底层打法有哪些共通之处?

提高中间食物能量转化效率

“植物肉”的出现,其实跟传统肉制品行业生产状况息息相关。简单总结就是:行业规模巨大、需求持续增长、生产效率无法进一步提升。

数据显示,肉类产品的市场规模绝对值高达8.8万亿美元,约占2018年全球GDP的10%。整个产业链贯穿上游饲料生产、中游肉制品加工以及下游的批发零售,与肉制品生产直接相关的产业规模高达1.9万亿美元。

这意味着,即便只有10%的市场被其他产品替代,也能催生出一个千亿美元的新市场。正是如此巨量的市场想象空间,吸引了大量肉类替代品进入,其中自然包括“植物肉”。

财经无忌经梳理发现,即便达到了万亿市场级别,全球的肉制品需求还在不断增长。这主要有两个原因:第一,全球人口仍在持续增长;第二,随着各国尤其是发展中国家经济水平不断提高,国民对肉制品的消费需求不断提升,人均肉制品消费逐年提升。

从长远来看,单凭提高传统肉制品生产的效率已无法应对食物系统所面临的紧迫挑战。人们开始思考解决之道。

据公开数据显示:全球目前37%的谷物被人类直接食用获取能量,更大一部分被用来饲养动物并产出肉制品。但中间的损耗巨大,只提供了相当于7%左右的能量。如果没有能源转化损耗,理论上现有食物供给已能够养活至少再多一倍的人口。同时,如果合理搭配谷物类产品摄入,基本能满足人类所需的所有营养标准,理论上能达到完全不需要吃肉的状态。因此,减少甚至去除中间的肉制品生产和加工环节,成为解决长期食物供给的一大方案。

但由于肉制品独特的口感,又使人们无法完全舍弃,因此能提高中间食物能量转化效率,同时又能满足“好吃”的肉类替代品,不断被人们开发出来并推向市场。

难以满足国内消费场景需求

人造肉最早起源于美国。20世纪30年代后期,美国化学家波耶在研究汽车坐垫套皮革的代用品过程中发现,在榨油和制造人造黄油后的大豆残渣中,蛋白质含量丰富并可缠绕成股。他从中受到启发,想用这类物质制造清淡而又易消化的“肉类”。1953年,他取得了“人造肉”的发明专利。

20世纪60年代,人造肉开始在美国市场上销售,但发展并不快。随着技术不断精进,人造肉概念才再次崛起。2019年,人造肉技术被《麻省理工科技评论》评选为“全世界十大突破性的科技创新之一”。

同年5月 , BeyondMeat挂牌上市,7月底股价便上涨3倍,这点燃了近来火热的植物肉市场。而当下大热的植物肉,并不完全等同于人造肉,它只是人造肉的一种。

简单来说,目前人造肉可划分为两类。

第一类,植物基人造肉,即前文所说的“植物肉”。该类人造肉完全通过植物性原料生产,不需要任何动物性相关原料。

从原理上来说,这与1000多年前中国发明的豆腐可谓同宗同源。不同的是,传统的素肉制品如豆腐、素鸡、素鸭等,只是简单利用大豆、麦麸等植物制作,口感上与真肉差别巨大,不能作为真肉的替代品。

但植物肉采用了极为复杂的生产工艺,添加了通过发酵技术从植物中提取的血红蛋白和黏合剂,可以模仿真肉的外观和口感,带来与食用真肉相似的体验。

相比传统肉类,植物肉有着诸多优点,比如降低健康风险、降低二氧化碳排放等。

第二类,细胞培育肉。细胞培育肉也被称为“人工培育肉”,是在生物反应器中通过细胞指数级增殖产生的。

目前,植物肉市场规模已经达到百亿美金,并且保持快速成长趋势。

据美国市场调查咨询公司Marketsand Markets预测,2019年全球植物肉市场规模约为121亿美元,预计每年将以15%的复合增长率增长,到2025年将达到279亿美元。其中,亚太地区的肉类替代品市场增速最快。

相较于细胞培育肉,植物肉的生产工艺相对成熟。在海外,植物肉产品的零售价格已接近传统肉制品(汉堡王的植物肉汉堡比普通汉堡贵1美元,却能减少了15%的脂肪以及90%的胆固醇摄),有望成为中短期内真肉替代的核心品类。

与热闹的海外市场不同,植物肉在国内的发展并非一帆风顺。

天风证券研究报告的一项调研显示:有36%的国内消费者因为不清楚或不放心其材料及制作过程,不会购买并食用植物肉;还有29%表示更喜欢真肉。有27%表示对新奇食品不敢尝试,还有22%的人觉得植物肉不健康或有添加剂。

目前,西餐厅和酒吧仍是植物肉最常出现的餐饮场所,植物肉在中餐馆则较为少见。

一位业内人士分析指出,在美国植物肉市场,消费频率较高的汉堡,贡献了超过80%的销售量。但我国传统肉类消费场景非常多元,如涮火锅、烧烤、卤味、炒菜等,不同的消费场景需要不同的产品形态,每一个产品形态对肉质的要求都不一样。我国丰富的肉类消费场景,对植物肉的要求和期望值更高,目前植物肉还较难满足所有消费场景需求。“从产品形式上来说,植物肉需要生产更多中式产品,而非照搬国外的汉堡产品。”杜邦营养与生物科技食品与饮料业务(平台)亚太区总裁李永敬表示。

英诺天使基金合伙人王晟认为,中美植物肉市场的差异,在消费观念上也有所体现。在美国市场,环保主义者、动物保护主义者、素食主义者群体已经发展为一个成熟且成规模的群体。但中国市场,目前绝大部分植物肉消费者还是更看重食物本身的口感。王晟指出,这种市场差异,也意味着美国Beyond Meat等公司的打法,并不完全适合国内植物肉创业公司。

价格不比真肉便宜

尽管中国消费者“不太买帐”,但并不妨碍植物肉依然是一个富有想象力的“赛道”——这从资本的青睐度便可窥知。

相关数据显示:2020年,亚太地区植物肉细分赛道一年内融资额就达到了前3年总和的4.5倍。

2020年下半年,植物肉细分赛道的投资热度持续升温。以Hey Meat为例,2020年12月30日,其宣布获得数千万Pre-A轮融资,这是他们四个月内完成的第二次融资。

除此之外,2020年7月,未食达获雪榕生物1400万元战略投资;9月来自香港的GreenMonday获得7000万美元融资;12月,周子未来获得经纬中国2000万元天使轮融资;CellX完成数百万元种子轮融资……

到今年5月,面向B端的植物肉品牌谷肉完成了近千万元的天使轮融资;8月5日,除了肉宣布完成数千万元天使轮融资。

显然,植物肉市场成为了国内创投行业的绝对热点。而资本共同看中的,是中国庞大的植物肉消费潜力。

但从市场行情看,消费者依然对“肉价”表现敏感——植物肉产品价格并不比真肉便宜。

通过宣传植物肉绿色环保、健康时尚等卖点,使其出现了溢价。

盒马售卖的一款“植物蛋白汉堡肉饼”,重量226g售价为59.9元,而同等重量的牛肉饼可以低至20元一份;星巴克推出以“植物牛肉”为原料的别样牛肉青酱意面、经典千层面等产品,售价69元一份,比普通真肉意面价格高出近50%。

消费者不免疑惑:“既然是大豆蛋白制成,为什么不直接买便宜的豆制品?”、“消费植物肉,是否被收了智商税?”

事实上,国际巨头也在积极寻求解决高价之惑,走上研发和供应链升级之路。

以2020年Beyond Meat给星巴克供货的“别样牛肉美式酸辣大卷”为例,该产品比同期销售的其他肉卷产品价格高出50%。

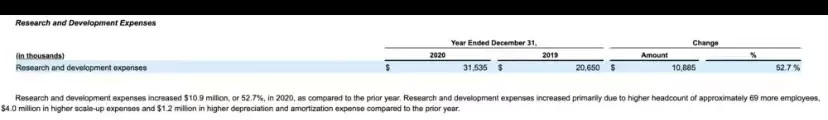

“Beyond Meat解决降价问题的方式,就是重视研发并扩大产能,通过技术创新和规模化降低成本。”美股分析师刘彬表示,从Beyond Meat上市以来的财报和公开信息不难看出,Beyond Meat持续在研发和产能环节加大投入。

(图片截图自Beyond Meat财报)

(图片截图自Beyond Meat财报)

产品研发是Beyond Meat能取得成功的关键之一。公司在研发方面投入大量人力、财力。截至2019年3月,公司有60多名科学家、工程师、研究人员和专业厨师进行新品研发。

同时,Beyond Meat 不断推进现有产品的改造进程。如更好地模拟脂肪组织、寻找替代功能蛋白质、寻找更优质的封装材料和技术,以及开发更好的口味。

公司每年的研发费用占到整体营业开支的20%以上,其上市后募集资金也有很大一部分用于研发。

在2021年一季度财报会议上,Beyond Meat创始人伊森·布朗曾表示:“降低植物肉成本的关键因素在于规模”。当年,Beyond Meat将工厂开到了中国。在“大量采购”下,公司以更低的成本价获得了来自中国供货商的原料。

真正关键的是技术

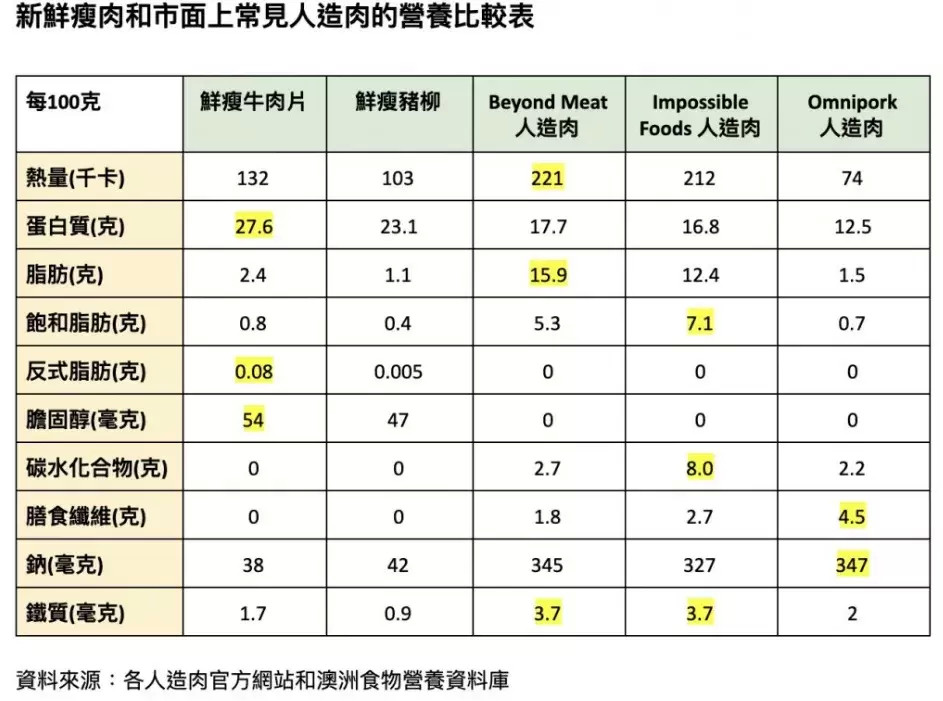

业内人士认为,除口味、性价比之外,安全性和营养价值等因素也决定了植物肉能在多大程度上被中国消费者接受。

食品行业专家、科信食品与营养信息交流中心科学技术部主任阮光锋曾表示,植物肉由不同的营养组成,最终产品形式也不同,判断是否健康,要看跟谁比以及怎么吃。“以大豆蛋白做的植物肉产品来说,其中的植物蛋白质量不会太差,热量相对低一些,也有一定膳食纤维,而且确实不含胆固醇。对于经常大鱼大肉的人来说,植物蛋白素肉或人造植物肉,对健康还是有一定好处的。”

相比单纯的豆制品来说,植物肉的特色在于复制了更多真肉的营养成分。比如,植物肉可以在卡路里含量、蛋白质、脂肪含量方面,达到和真牛肉同等程度,这是普通豆制品无法拥有的。同时,植物肉的饱和脂肪酸又会比真正牛肉减少近50%,而且不含胆固醇,所以相对更健康。

当然,植物肉的发展状况,也远远没有达到可完美替代真肉的程度。毕竟,植物肉的制造工艺还处在初期阶段。

华南理工大学食品科学与工程学院教授杨晓泉便表示,从蛋白质含量这一衡量食品价值的重要维度看,植物肉蛋白的氨基酸组合非常丰富,跟动物肉蛋白的营养几乎等效。但两者在微量元素含量上仍有差别,目前在部分项目上动物肉含量更丰富些。

需要指出的是,在铁和维生素B12等微量元素方面,植物肉产品要么几乎没有,要么人体吸收率很低,相对于动物肉产品有天然劣势。这也是一些长期纯素食主义者出现贫血的缘故。

“星巴克、肯德基推植物肉,实际上更多的是营销手段和工具,中国消费者对于尝鲜有一定的消费体验需求,在当下对提升肯德基、星巴克的门店人气是有帮助,但对消费者而言,还是存在一定食品安全隐患风险的。”中国食品产业分析师朱丹蓬在去年5月15日接受《南方日报》采访时表示。

换言之,国内的植物肉品牌大多仍是依靠营销驱动,这和新消费品牌的打法相类似。

“过去几年,资本用看待新消费品牌的逻辑去看植物肉,其实二者很不一样。植物肉公司,本质上应该是技术驱动型公司。”王晟认为,新消费逻辑下,人们会非常关注品牌和营销端的运营能力,但在植物肉行业,真正关键的是技术、供应链及渠道。

就后者而言,财经无忌发现,Beyond Meat并不依赖某个单一渠道,而是希望全方位触达用户。因此,在销售渠道上覆盖了B端和C端。

据公司招股书显示,Beyond Meat的主要销售渠道分为三块,即零售、餐饮以及国际市场。从销售额来看,目前以零售为主,但其在餐饮市场的销售增长更快。

零售方面:早在2017年, Whole Foods开始在门店销售Beyond Burger , 随后Safeway 开始在全国门店推广Beyond Meat 的产品,随后更大的零售渠道Kroger 上线公司产品。Beyond Meat产品已经进入大部分美国零售渠道,并通过几个食品分销商进驻了17000余个销售终端。

餐饮方面:Beyond Meat 通过与各类连锁快餐店合作,快速铺开了餐饮终端的市场。2017年,公司合作餐饮终端已经超过12000个,其中包括A&W、Bareburger 、BurgerFi 、TGI Fri–days等知名餐饮品牌。

同时,公司还在继续拓展新的餐饮合作渠道,如迪士尼、乐高等乐园以及凯越、万豪、希尔顿等酒店集团。快速的渠道拓展,帮助公司过去三年销量增长超过800%。

国际市场方面:通过国际分销商Beyond Meat进入了澳大利亚、新西兰、以色列以及中亚等国家和地区。公司的国际业务占比从2017年的1%快速提升至2018年的7%,未来预计还将继续提升。

Beyond Meat的成功,给当下植物肉赛道创业公司某种启发:在新的市场环境下,技术和供应链开始成为这些公司关注的最重要的竞争壁垒。

对于中国市场,植物肉方兴未艾,背后市场巨大。杜邦营养与生物科学公司发布研究指,预计中国和泰国对植物性肉类的需求将在未来5年内增加200%。

尽管各项数据均对中国植物肉市场未来发展持乐观预期,但作为一项新生事物,植物肉要想真正被中国消费者信任、接纳乃至喜爱,还需付出更多努力。

这也意味着,创业者和其背后的投资者,需要有更多的耐心去和时间交朋友。

文 | 鹿鸣

环球产经网

环球产经网