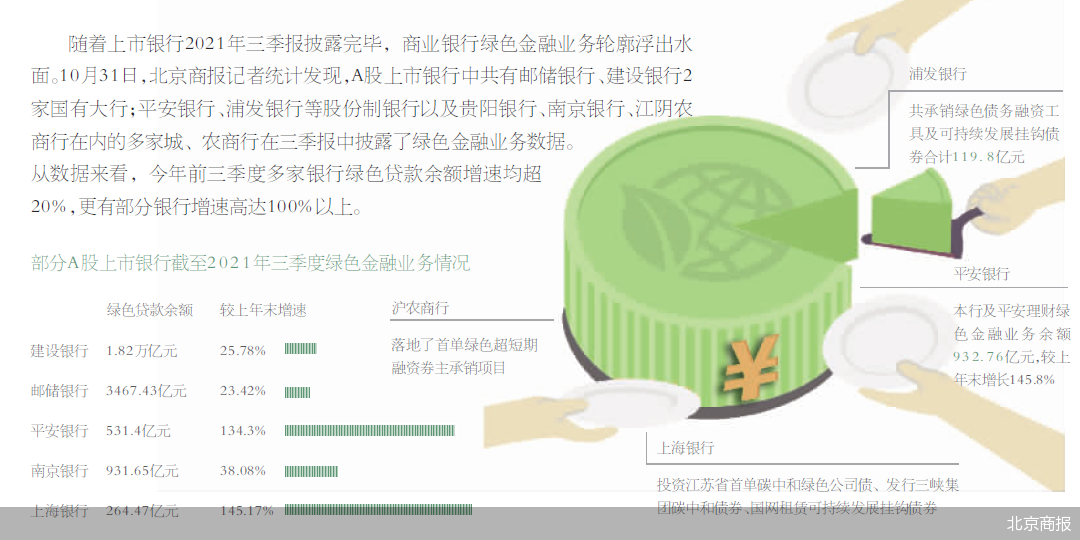

随着上市银行2021年三季报披露完毕,商业银行绿色金融业务轮廓浮出水面。10月31日,A股上市银行中共有邮储银行、建设银行2家国有大行;平安银行、浦发银行等股份制银行以及贵阳银行、南京银行、江阴农商行在内的多家城、农商行在三季报中披露了绿色金融业务数据。从数据来看,今年前三季度多家银行绿色贷款余额增速均超20%,更有部分银行增速高达100%以上。

绿色贷款余额增速均超20%

在已披露绿色贷款余额情况的银行中,建设银行截至今年9月末,绿色贷款余额为1.82万亿元,较上年末增加3732.08亿元,增长25.78%。国有大行中,邮储银行绿色贷款增速超过20%,截至9月末,该行绿色贷款余额3467.43亿元,较上年末增长23.42%。

股份制银行也在不断加大绿色贷款的投放力度,截至今年9月末,平安银行绿色信贷余额为531.4亿元,较上年末增长134.3%。浦发银行绿色信贷余额为3063.67亿元,其中长三角区域绿色信贷余额1226.3亿元,占全行绿色信贷余额的40.03%。

城、农商行在绿色贷款方面的增速也较为迅猛,截至今年9月末,上海银行绿色贷款余额264.47亿元,较上年末增长145.17%;南京银行绿色金融贷款余额931.65亿元,较上年末增加256.94亿元,增幅38.08%;江阴银行绿色信贷规模较上年末增长22%;贵阳银行绿色贷款余额206.33亿元,绿色贷款在贷款总额中占比达10.28%。

除了绿色贷款数据外,不少银行还披露了绿色债券发行、承销情况。例如,浦发银行在三季报中表示,该行共承销绿色债务融资工具及可持续发展挂钩债券合计119.8亿元,其中绿色债务融资工具承销金额84.8亿元;沪农商行在报告期内落地了首单绿色超短期融资券主承销项目;贵阳银行透露称,该行成功推动西部地区首单绿色+革命老区振兴发展债务融资工具发行。

对银行等金融机构来说,发力绿色金融是支持我国达成“碳达峰”“碳中和”非常重要的引导性和资金型因素。苏宁金融研究院金融科技研究中心研究员孙扬在接受北京商报记者采访时表示,银行是市场上资金的重要源头,所以国家非常强调银行等机构的绿色金融发展,要有具体的绿色金融贷款/债券产品,要有行内匹配的绿色金融信贷政策、风险政策以及考核机制,才能为“碳达峰”“碳中和”做真贡献。另外,金融要服务实体经济,国家鼓励绿色经济、碳经济,金融机构当仁不让必须紧跟国家政策的步伐,这是金融机构的使命。

从全行业数据来看,金融机构绿色贷款增速正在提升,央行日前公布的三季度金融机构贷款投向统计报告显示,2021年三季度末,本外币绿色贷款余额14.78万亿元,同比增长27.9%,比上季末高1.4个百分点,高于各项贷款增速16.5个百分点,前三季度增加2.74万亿元。其中,投向具有直接和间接碳减排效益项目的贷款分别为6.98万亿元和2.91万亿元,合计占绿色贷款的66.9%。

推动技术创新加速

为助力绿色金融发展,各家上市银行在相关业务流程等方面也下足了功夫。例如,邮储银行在三季报中透露称,已正式成为气候相关财务信息披露工作组(TCFD)支持机构。民生银行将绿色金融与客户基础服务形成有效结合,并持续迭代升级碳金融服务体系;浦发银行聚焦“双碳”目标,打响“浦发绿创”品牌;中信银行则提升了节能环保、清洁能源等绿色信贷占比,加强高耗能、高排放项目管理。

在10月20日-22日举办的2021金融街论坛年会上,监管层释放积极信号鼓励金融机构发力绿色金融。央行行长易纲指出,支持绿色低碳发展是未来一段时期金融领域的重点工作,系统重要性金融机构可发挥巨大作用。人民银行正在研究推出碳减排支持工具,向符合条件的金融机构提供低成本资金,支持清洁能源发展,强化能源总体的供应能力。

对商业银行来说,下一步如何通过产品和服务创新,多渠道满足绿色金融服务的需求,优化改造绿色信贷管理系统至关重要。在光大银行金融市场部宏观研究员周茂华看来,考虑到我国能源结构状况,在确保能源供需基本稳定、不影响经济基本需求的情况下,主动采取措施积极推动国内能源体现绿色转型发展是重要抓手之一,应鼓励和引导金融机构资源向绿色能源及产业倾斜,推动绿色技术加快创新。

周茂华进一步分析称,需要强化绿色项目审计与信息披露;其次,可借鉴国际经验或创新环境气候风险评估模型,对项目相关风险进行量化,提升绿色信贷环境风险可识别度;同时,商业银行可在绿色项目信贷前、中、后风险评估模型中引入环境风险量化分析,提升绿色项目风控效率。

环球产经网

环球产经网