摩根大通的欧洲经济学家今日表示,英国央行面临的通胀问题或许需要一个“不舒服”的调整,在其模型中,GDP停滞也可能是不够的,只有一次经济衰退才能确保劳动力的平衡。

不久前,有观点认为由于美国高企的通胀已经使得拜登的支出率跌至其执政以来新低,同时也预示着民主党在中期选举中的必然失败,因此为了降低通胀,美联储迫切希望创造一个“衰退”。

摩根大通的欧洲经济学家今日表示,英国央行面临的通胀问题或许需要一个“不舒服”的调整:虽然由于能源和其他商品价格异常高的贡献,目前的超调大部分将是过渡性的,但劳动力市场继续迅速收紧,并使人们越来越担心通胀在中期会在何处。

摩根大通承认,仅仅是经济停滞,也就是“软着陆”,或许也已经不够了。

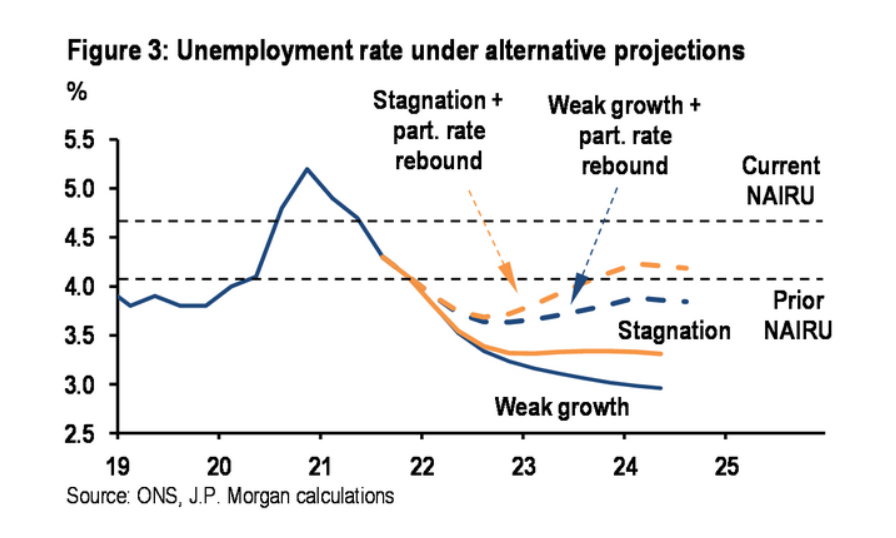

即使是GDP停滞也可能是不够的:基于这些模型结果,我们对几种替代GDP增长情况下的失业率进行了模拟。这些说明性的,基于过去的行为的数据表明,在没有非常疲软的增长结果的情况下,劳动力市场将保持紧张。

我们自己的微弱增长情景预计,22年下半年的产出年化速度仅有0.5%。然而,鉴于我们预计周围几个季度的增长将超过1%,模型中的滞后性使得这种情况下的失业率到2023年底仍将下降到3%。

如果GDP从(今年)第二季度开始停滞一年,将势必会推高失业率,但鉴于GDP仅比1%低一个百分点,所以仅推高0.3%个基点。这将使劳动力市场看起来仍然非常紧张,即使按照疫情前的标准,当时的NAIRU(非加速通胀的失业率)被认为更接近于4%。

在假设参与率在明年年底前完全扭转疫情的下降的弱增长情况下,失业率会上升,但仍低于4%。参与率回升的停滞将使失业率回到疫情前的NAIRU,反之可能仍然使劳动力市场紧张。

摩根大通的结论是,“需要一次衰退来确保劳动力市场的平衡,这将会导致市场信心的丧失以及企业的缩减,而非一个技术性的收缩,导致短暂的GDP下降。”

可能不仅仅是英国央行面临这样的问题,西方各个央行在当前几十年来最高水平的通胀面前可能都将如此。

市场对2023年之后的三次利率削减进行了定价,届时“硬着陆”经济衰退已然发生,美联储开始了下一个宽松周期。

华尔街见闻稍早前文章梳理过,上世纪70年代,美国爆发了一场前所未有的通胀,最终演变成了一场史诗级的“滞涨”。当时,美联储低估了所谓的NAIRU,其认为自己有比实际更大的政策灵活空间,当1980年美国通胀率飙升至前所未有的15%之时,美国GDP增速急转直下,失业率飙升,举国陷入史无前例的危机。

80年代时任美联储主席的保罗·沃尔克因为其“壮士断腕”的勇气,以不惜一切代价扭转市场预期,一口气将利率水平提高至创纪录的21%,而成功让美国脱离滞胀的苦海。

然而,当前的通胀已经如同一批脱缰的野马,鲍威尔还能像沃克尔一样驯服通胀,且还能按照其说的避免一场衰退——经济实现软着陆,通胀下降,失业率保持稳定?

环球产经网

环球产经网