7月5日,新锐高端乳制品品牌“认养一头牛”披露IPO招股书,拟在上交所主板挂牌上市。这份招股书揭开了网红牛奶的另一面。

这家公司此前给消费者最大的印象就是高端,但在得知它的产奶模式后,大家恐怕要失望了。

品牌成立之初,凭借“买牛奶,不如认养一头牛”的宣传语,再加上“一头牛一天伙食费接近百元”、消费者可线上观看养牛环境的营销,在牛奶界打造了一种“认养”的新颖玩法,里里外外都透露着一股高级感。

消费者面对近60元/箱的认养一头牛,不自然地会想,“高端牛产的奶,自然也差不了”。而购买品牌会员卡、“认养”了一头牛的消费者更是以为,“喝到的奶,就是由自己养的牛所产”。

实际上,即便是会员,也无法认养实体牛,与其他消费者买到的牛奶无异。认养一头牛的原料“生牛乳”并非全部自给,大部分来自外购,纯牛奶、酸奶、奶粉等奶制品也大多为代工模式。

除了公众对认养一头牛“先养牛、再喝奶”玩法的质疑外,开菠萝财经发现,这家公司的融资速度、营收成绩,超过预期,但商业前景并不明朗。

成立不到5年,认养一头牛获得5轮融资,投资方包括美团龙珠、德弘资本、KKR等明星投资机构,以及古茗、鲜丰水果等上下游企业。其招股书显示,年营收25亿,销售规模仅次于伊利、光明、新乳业及三元等大型乳企。

但收入靠营销驱动、销售靠单一线上渠道,认养一头牛能走多远?新尝试的肉牛和婴幼儿奶粉业务,都属于红海市场,能顺利发展吗?更重要的是,一旦消费者信任“透支”,认养一头牛的网红故事,还能讲多久?

年入20亿的“网红牛奶”,稳赚吗?

根据认养一头牛招股书披露的数据,2019年-2021年,其营业收入分别为8.65亿元、16.50亿元、25.66亿元,年复合增长率为72.27%;同期净利润分别为1.05亿元、1.47亿元和1.40亿元。

认养一头牛的营收和利润数据

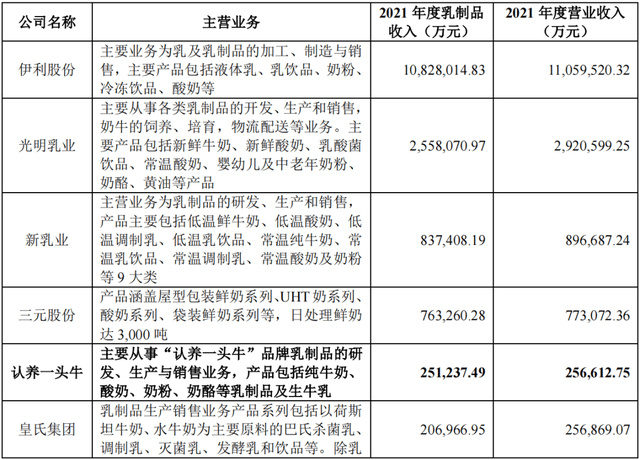

横向对比,认养一头牛的业绩已经超过多家区域性上市乳企,如皇氏集团、天润乳业、一鸣食品等,业绩仅次于伊利股份、光明乳业、新乳业及三元股份。但其整体营业收入,距离行业头部还有一段距离,是伊利的约1/43,光明的约1/11,新乳业的约1/4,三元的约1/3。

多家上市乳企的营业数据对比,认养一头牛排名第五

高级乳业分析师宋亮分析,对于一家成立于2016年11月的公司来说,用不到5年的时间做出25亿的营业规模,在乳制品行业属于中等偏上水平,但净利润表现稍差。

他认为客观因素居多,一方面,现在行业原材料成本价格普遍上涨,另一方面,终端消费市场相对低迷,龙头企业的价格战某种程度上会抑制中小企业的发展,新锐公司能稳定维持一个多亿的利润,并不容易。

与此同时,认养一头牛铺天盖地的营销,为其带来巨大曝光量的同时,也花费了极高的费用。

过去三年,认养一头牛的身影频繁出现在一二线城市的电梯间、头部大主播的直播间以及财经KOL和小红书博主的推荐中,在密集的营销攻势下,吸引了许多消费者的眼球。

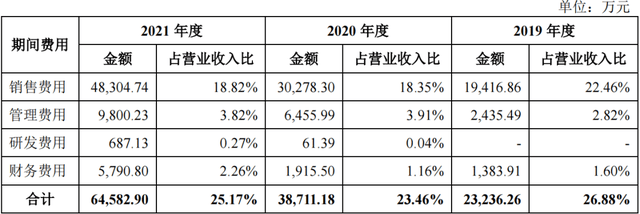

这导致认养一头牛的大部分成本都花在营销获客上,其中销售费用率分别为22.46%、18.35%和18.82%,且销售费用逐年增长。销售费用支出的大头是营销推广费,费用占比从2019年的36.63%逐渐增加到2020年的86.61%和2021年的85.73%。

销售费用在整体成本支出中占比最大

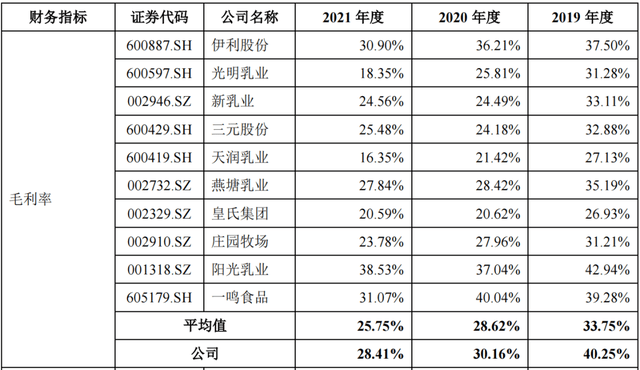

支付着高额营销和渠道费用的认养一头牛,依旧在赚钱。近三年,公司整体毛利率分别为40.25%、30.16%和 28.41%,高于行业平均水平,不过,低于伊利股份和阳光乳业,且呈逐年降低的趋势。

认养一头牛的毛利率高于平均值 数据来源 / WIND资讯、上市公司年报

消费赛道投资经理肖明分析,主要原因是销售模式存在差异,传统乳企普遍以经销方式为主,需要为各层级经销商保留毛利率空间;而认养一头牛主要通过电商平台直接销售给消费者,跳过了经销商、分销商等中间环节,减少了渠道让利和流通成本,由此公司毛利率相对较高,高毛利的同时还呈现出高销售费用率的特点。

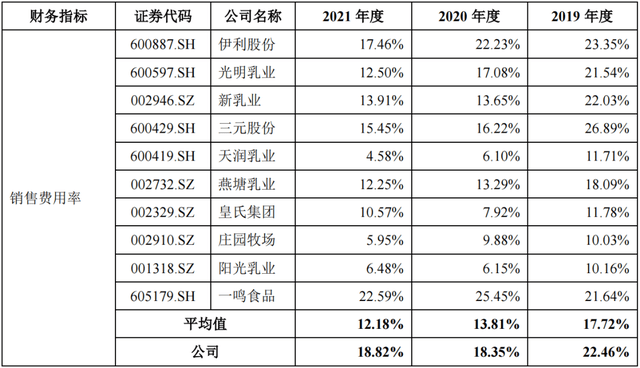

放到行业来看,认养一头牛近3年的销售费用率高于同行业平均水平。肖明称,认养一头牛作为新兴品牌,需要通过更高的品牌推广费用提高市占率;另一方面,公司主要通过线上渠道进行销售的模式,决定了相应的渠道费用较高。

认养一头牛的销售费用率高于平均值 数据来源 / WIND资讯、上市公司年报

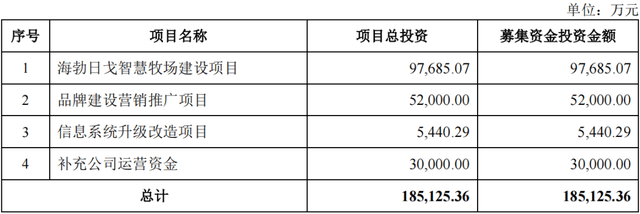

值得注意的是,在未来,认养一头牛还需继续高成本地营销获客。公司在此次IPO将拟募集18.51亿元的资金,并计划拿出其中的5亿元用于推广。

IPO募资使用途径

有观点认为,按照规定,到A股IPO的企业必须具备一定的利润水平,要求最近3个会计年营业收入累计大于3亿元,且净利润累计大于3000万元。而认养一头牛目前只能保证过去的年销售额和利润达到目标,但其盈利能力会随着IPO进程的深入和公司的发展而经受长期考验。

玩“认养”概念,卖“网红”高价

认养一头牛为什么这么赚钱?除了营销能力之外,业内的另一大共识是,其“认养”的玩法在品牌成立之初,为其快速建立品牌信任感,占领了部分用户的心智。

围绕“认养”的概念,公司通过“买牛奶,不如认养一头牛”等广告语,将自己定位成“替用户养牛”而非“给用户卖奶”的公司。

宋亮称,这一宣传让认养一头牛从面市之初就区别于其他乳企,并在一定程度上表明自身的奶源更好、更优质、产品更可靠,获得了很多消费者的认可。

直到2020年5月,认养一头牛公开推出“百万家庭认养计划”,其中包括三个层级的“认养”模式:

第一种是云认养。用户可以通过小程序游戏进行云养牛,以此兑换折扣券。

第二种是联名认养,相当于卖会员卡。公司曾联合敦煌IP等推出IP联名卡,用户可以通过购买季卡、半年卡、年卡等获得联名认养权。

第三种是实名认养,才与牛直接相关。但要求用户在专供牧场提前1年预定牛奶,最高等级的会员才能给奶牛取名字,定期获得奶牛的照片和各项生长数据。

但其实这三种模式都更像是“卖概念”,实际上还是“会员体系”,绑定用户成为长期会员,以提升复购率。

认养一头牛会员等级门槛

用户们更关注的是,钱花了,“牛”也认养了,自己就一定能够喝上专属奶牛生产的牛奶吗?答案显然是否定的。

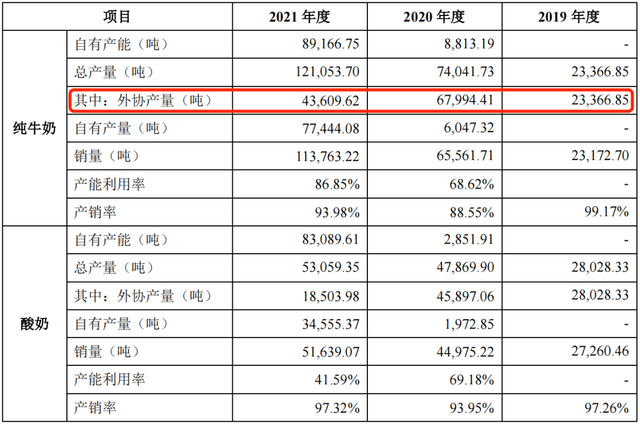

招股书显示,由于自身产能限制,公司会选择行业内资深的合作方,采取“外购奶源”和“产品代工”的形式补充产能。2020年,认养一头牛的纯牛奶和酸奶的外协产量,远超于自有产量,2019年甚至完全依靠外协产量。

2019年到2021年,光明乳业、君乐宝乳业、贝因美乳业、澳洲集团(新加坡)投资控股有限公司等,均位列认养一头牛的前五大供应商,主要供应生牛乳、饲料、外协加工等。

认养一头牛纯牛奶和酸奶的产能数据

“对很多传统乳制品企业来说,自控奶源已成为乳业的常态”,CIC灼识咨询合伙人朱悦称,自有奶源为乳制品企业掌控奶源的质量及产量提供了必要条件,满足消费者对高品质奶源的诉求。另外,上游牧场建设有利于乳制品企业加强产业链上下游协作、丰富产品线、提高产能、拓展市场和扩大企业规模。

在肖明看来,代工模式本身没有问题,只是与认养一头牛的宣传带来的信任感脱节。

另外,从消费者关注的牛奶核心指标、价格方面,对比传统乳企品牌,认养一头牛并不具有优势。

根据招股书显示,其主打的产品为高端牛奶“A2β酪蛋白纯牛奶”和“娟姗牛纯牛奶”等,在牛奶的核心指标上,公司牛奶平均蛋白质含量高于3.3g/100g,体细胞数低于20万/ML,细菌总数低于3万/ML,微生物数低于2万CFU/ML,优于欧盟标准。

但实际上,3.3g蛋白含量早已是行业“标配”。具体到品牌上,特仑苏有机纯牛奶含3.6g/100ml蛋白质,伊利金典纯牛奶含3.6g/100ml蛋白质,三元极致纯牛奶含3.6g/100ml蛋白质,而认养一头牛的蛋白质含量并没有明显优势。

对比价格,开菠萝财经选取天猫超市同一时段的商品进行比较发现,250ml*12盒规则下,特仑苏有机纯牛奶、伊利金典纯牛奶、三元极致纯牛奶的活动价分别为53.20元、46.9元、48.2元,认养一头牛A2β-酪蛋白纯牛奶250ml*10盒的活动价为54.5元。

四个牛奶品牌的价格对比

从招股书来看,认养一头牛近两年加快了自有奶源的建设进程。截至目前,公司已在河北、黑龙江等地相继建立了5座自有牧场和2座联合运营牧场。不过,自建奶源只是第一步,消费者以为的“先养牛、再喝奶”模式仍没有实现的可能。

渠道失衡、新品难做,网红路不好走

“认养一头牛”和传统乳企的另一大不同,在于渠道。品牌创立之初,其就抓住了乳制品线上营销与销售的机会,绕开蒙牛伊利双寡头霸占的线下传统渠道,将线上渠道打造成自己的主战场。

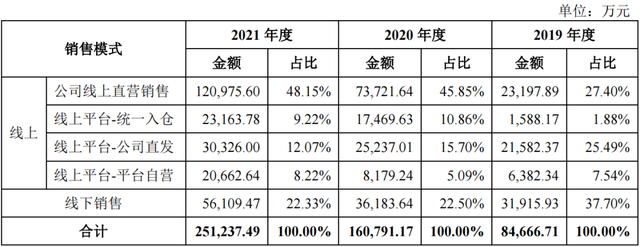

2019年-2021年,公司线上销售收入分别为5.28亿元、12.46亿元和19.51亿元,分别占主营业务收入的62.30%、77.50%和77.67%。

线上渠道为公司主营渠道

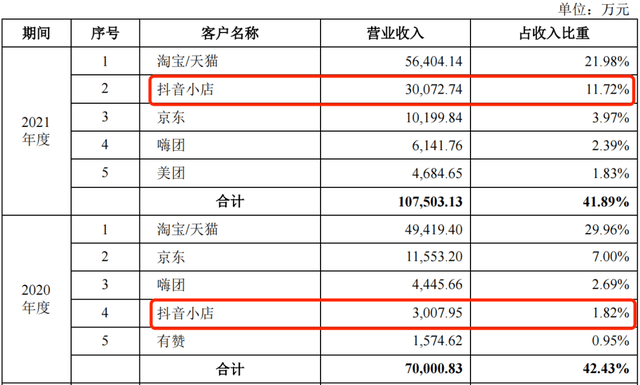

为了做好线上渠道,认养一头牛与天猫、京东等多家电商平台建立合作,同时把握住了抖音、快手等直播电商平台的流量红利。到2021年,抖音小店已成为该公司线上直销的第二大客户,收入占比达11.72%,仅次于淘宝/天猫。

认养一头牛的抖音渠道发展极快

宋亮对开菠萝财经表示,认养一头牛靠讲好故事和网红效应崛起,但如果单纯依靠线上渠道,会造成渠道分布的失衡,这种单一的发展模式难以持续。

目前,我国乳制品销售渠道仍以线下为主,有数据显示,2021年线下渠道销售占比超八成。而认养一头牛虽然也在布局永辉超市、盒马鲜生和鲜丰水果等线下渠道,但约七成的生意都在线上完成。

对于依赖线上的认养一头牛来说,危险在于互联网的流量红利正在消散,当线上的获客成本越来越高,营销投入也随之着增加。意识到问题的认养一头牛在招股书中宣布,公司将借助线下渠道等网点布局,推动产品进入新零售商或大型KA超市等渠道,从而打通线上与线下。

乳制品企业从线上向线下拓展市场并非易事。朱悦提到,需要建立完善的分销体系,掌握超市、便利店、量贩等多样化铺货渠道,触达更广泛的消费群体,同时要在IP、产品等多方面发力,实现线上线下互相引流以提高用户转化率。

“认养一头牛短期内可以做到‘小而美’,但想把规模做大,肯定还是要回到线下,要从一二线市场进入到三四线市场。这样一来,认养一头牛免不了要与乳制品巨头们正面抗争。”宋亮称。

除了加快线下零售的铺货,认养一头牛还试图开创新的品类,打起了婴幼儿奶粉和肉牛的主意。其在招股书中提到,公司将进一步设置肉牛业务事业部,并以自有资金设立和运营肉用牛牧场。

肖明分析称,我国对肉制品的屠宰、加工、流通等环节专业性要求较高,需要在各个环节获得相应的许可,前期投资大、回报周期长,而且牛肉的销售更依赖于线下销售渠道的分销;婴儿配方奶粉市场则已近趋饱和,准入门槛和对研发的要求都非常高。“而拓展新业务需要的能力,目前是认养一头牛的短板”。

事实上,认养一头牛看似在不断扩充品类,拓展的却都是红海市场,要想参与竞争,还需要重点提升供应链、渠道、品牌等方面的能力。宋亮认为,营销和渠道的创新能让其暂时冲出重围,但到了后期与龙头企业们硬碰硬,杀出重围谈何容易。

*应受访者要求,文中肖明为化名。

文 | 开菠萝财经,作者 | 苏琦,编辑 | 金玙璠

环球产经网

环球产经网